2017 年我国生猪产业恢复性增长,市场供应相对宽松,猪肉进口量下降;生猪价格步入下行通道,但仍保持了相对较好的养殖盈利。农牧企业继续重金投资生猪产业以抢占各方优势资源,预计未来新增产能超亿头。由于环保政策调整,生猪产业转型升级加快,低效落后产能日趋淘汰、存量产能持续优化、优质产能快速发展的局面逐渐形成,国内生猪产业“三足鼎立”格局深化。在生态优先和绿色发展的大背景下,中国猪业将适当“休养生息”,新增投资及规模企业布局放缓,存量资源优化和提质增效将成为发展重点,政策与资本共同驱动养猪业生态圈重构。预计2018 年,能繁母猪存栏继续恢复,养殖模式探索多样化,养殖成本或难下降,生猪价格波动趋缓,生猪出栏仍将保持盈利。

2017年在政策与资本主导下,中国生猪产业加速转型,总体呈现“拆、改、补、优、增、降”六大特征。拆: 禁限养区拆迁清理贯穿全年,环保政策调整波及整个产业链;改:政策与资本继续聚焦生猪产业,金融资本集体爆发,“三足鼎立” 格局深化,规模场渐成供应主体; 补:粪污与无害化处理政策体系不断完善,资金投入不断加大,技术培训力度加强,机械化配套设施增加;优: 平均生产效率提升,全程死亡率下降,每头母猪产肉量增加,出栏体重再创新高;增:规模养殖企业产能释放, 全年生猪出栏量及猪肉产量增加;降:生猪产品进口量下降20% 左右,生猪、仔猪、二元母猪价格同比分别下降18.34%、15.29%、4.12%,生猪养殖盈利同比大幅下降,但仍相对较好。

2017 年我国生猪产业发展情况

1.1 宏观政策

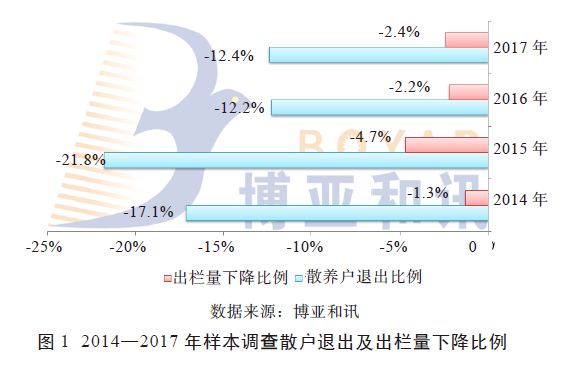

2017 年环保政策调整波及整个生猪产业链。首先,环保政策调整加剧了兽药与饲料产品的价格波动。从2017 年7 月起,原料药价格开始上涨,在10—11 月达到高峰,部分产品价格单月上涨100%,甚至出现断货致有价无市,兽药企业表示终端产品平均涨价30%;海南、福建、四川、山东等省的大批饲料厂被迫停产整改,维生素、氯化胆碱、进口鱼粉、玉米、豆粕等原料价格的上涨带动预混料、全价料全面涨价,饲料企业9 月、11 月、12 月陆续公布上调猪料价格,掀起了饲料涨价潮。其次,环保政策促进全国生猪产能调减。2015 年全国10 个省份划定禁养区,约有300 万养猪户退出, 全国养猪户减少到4 656 万户,减少2 000 万头生猪存栏;2016 年超过20 省划定了生猪禁养区,全国养猪户减少到4 261 万户,减少生猪存栏3 600 万头,其中南方水网地区减少1 600 万头。而根据《“十三五”生态环境保护规划》,2017 年底成为畜禽禁限养清理的最后期限。据国家统计局统计,2017 年前3 季度南方水网密集区生猪存栏调减2 300 万头。据博亚和讯预计, 2015—2017 年全国累计调减生猪产能约4 000 万头, 其中部分产能转移至异地生产,另有部分新增产能(图1)。

再次,《环境保护税法》实施促进了畜禽养殖粪污资源化利用。《环境保护税法》自2018 年1 月1 日起施行, 规模养殖企业须建设与养殖规模相配套的粪污资源化利用设施设备并确保正常运行,以获得税收减免政策的支持。按照规定,达到省级人民政府确定的规模标准并且有污染物排放口的畜禽养殖场应当依法缴纳环境保护税(规模标准由省级人民政府确定,多数省份已公布税额标准);环保税按月计算,按季申报缴纳,2018 年4 月1— 15 日将是首个征期。

1.2 养殖成本与盈利水平

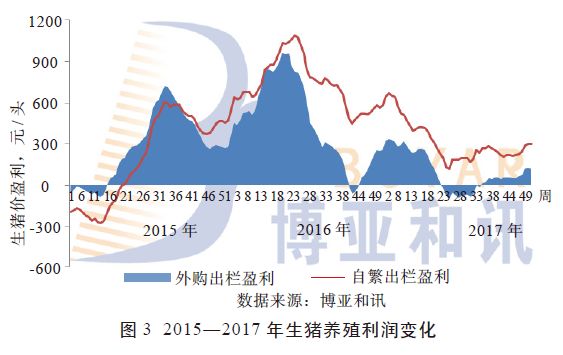

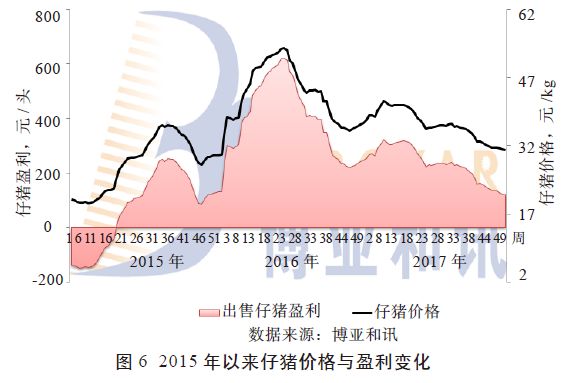

2017 年猪价进入下行通道, 但养殖盈利仍相对较好。上半年猪价缓慢下跌,6 月初触底反弹,下半年猪价震荡上行,全年跌多涨少,年均价为15.2元/kg,同比下降18.34%。全年养殖盈利同比下降,仍属较好水平。具体来看,外购养殖全年平均盈利101元/ 头(出栏均重为115 kg),同比下降78%,其中1 季度补栏仔猪成本较高,导致5—7 月外购养殖出现亏损现象;自繁自养全年平均盈利315元/ 头(出栏均重为115 kg),同比下降57%;出售仔猪全年平均盈利261元/头(出售均重为20 kg),同比下降35%,种猪场出售仔猪高盈利时期已过,步入头均百元的盈利状态。高价仔猪致外购养殖成本难以下降,而自繁自养出栏成本优势明显。具体来看,2017 年前3 季度仔猪成本较高,饲料成本压力下降,特别是玉米价格低,猪粮比价长时间高于8:1,4 季度仔猪出栏成本回落,外购出栏成本压力下降,外购养殖全年平均成本14.8元/kg,较2015 年增长10%;自繁自养成本优势明显,全年平均成本约为12.5元/kg,较2015 年下降8%(图2、3)。

1.3 能繁母猪存栏

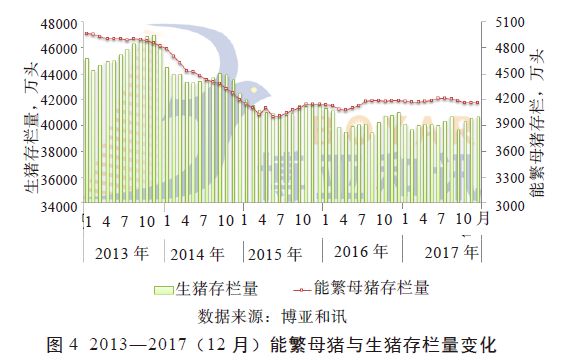

2017 年能繁母猪存栏在环保约束下实现恢复性增长,上半年养母猪持续高盈利,母猪补栏旺季提前开启,种猪场基本处于脱销状态,订单时间拉长,二元母猪价格长期超过2 000元/头,母猪淘汰量偏低;下半年禁限养区清理力度加强,后市悲观预期增强, 母猪淘汰量持续增加。据样本调查显示,在6月以后月均淘汰母猪数量同比增加约60%,母猪补栏力度大幅下降。根据博亚和讯监测,2017年能繁母猪平均存栏在4 100万~4 200万头,同比增长0.83%,二元母猪市场行情比2016 年偏弱,平均价格同比下跌4.12%(图4)。

1.4 仔猪供应及价格

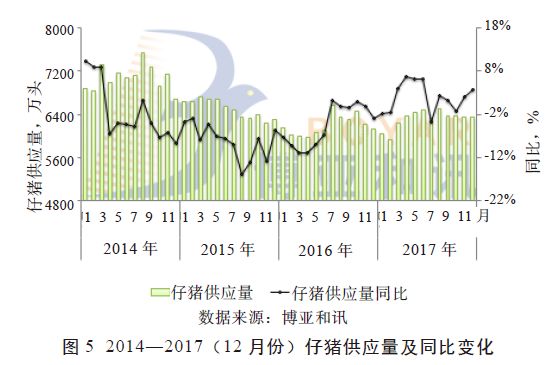

由于气温环境良好,2017 年平均生产效率提升,窝产仔猪数提高0.7 个百分点,全程死亡率下降4 个百分点,全年仔猪供应量(断奶到20 kg 体重仔猪)增加。具体来看,2017 年初,仔猪供应相对偏紧,而自留、合同放养、外购补栏等各种模式因为资金充裕,同时在猪价高位支撑下豪赌后市,导致1— 4 月自由市场仔猪供应表现为异常短缺,仔猪价格与生猪价格长达4 个月背道而驰。然而,猪价跌幅超出预期,无论是外购出栏还是合同放养,高价补栏均遭遇出栏亏损。3 季度末开始,市场对后市悲观预期,补栏降幅不断加大。雏鹰农牧、罗牛山、金新农、牧原股份等企业的仔猪月度销售量自9 月开始呈现环比下降趋势, 在11 月甚至有个别种猪场反馈仔猪出现滞销现象,年底仔猪价格从年初的千元以上跌至550 元/ 头(平均体重为20 kg),跌幅达50%;出售仔猪盈利水平也大幅下降80% 左右,出售仔猪已由连续高盈利状态回归正常水平(图5、6)。

1.5 商品猪出栏

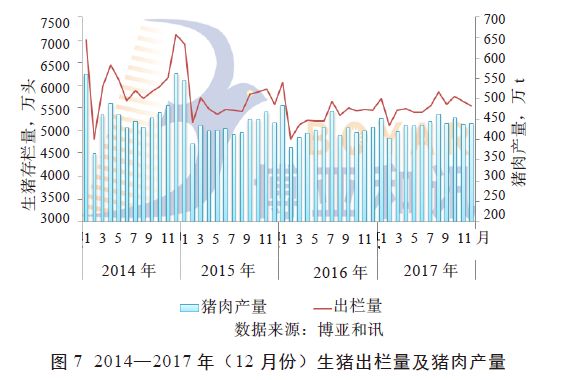

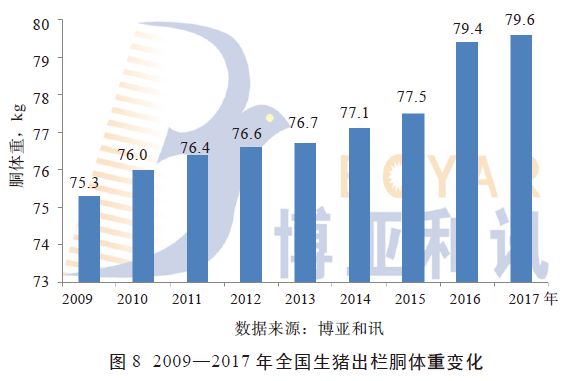

2017 年全国生猪整体出栏量增加。其中散养户持续退出,中等规模场出栏量相对平稳,超大规模企业生猪扩张产能释放明显,出栏量快速增长。据统计,25 家规模企业(其中9 家上市企业出栏量已公布,16 家为调查预估)2017 年计划出栏总量5 290 万头,平均增幅达37%(包括新增产能和存量产能并购整合),占2017 年全国生猪出栏总量的8% 左右,较2016 年增长2 个百分点。其中,牧原股份较2016 年增加412 万头,增幅达132%;温氏股份增加191 万头, 增幅达11.18%;与2016 年不同的是,原以饲料生产销售为主业的企业布局养猪,产能释放更加明显,正大集团生猪出栏量同比增加200 万头,正邦科技增加116 万头、新希望增加100 万头左右,大北农增加60 万头。根据博亚和讯测算,2017 年全国生猪出栏总量(包括商品生猪、种猪场副产品、淘汰母猪)6.88 亿头, 同比增长2.41%;猪肉产量预计5 520 万t,同比增加2.74%,出栏胴体重79.6 kg。具体来看,2017 年春节后, 在行业普遍对后市乐观预期下,猪价虽不断下行,但部分养猪户依旧持续压栏,使生猪出栏体重不断增加,全年生猪出栏均重再创新高;同时,部分规模企业出栏体重也在逐渐提高,如温氏股份2017 年肉猪出栏体重已提升至120 kg 左右。因此全国猪肉产量同比增幅大于生猪出栏量增幅(图7、8)。

1.6 进出口贸易

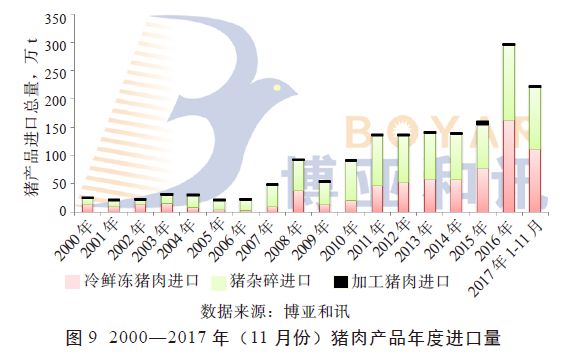

进口贸易。预计2017 年全国猪肉产品进口总量约250 万t,降幅20% 左右。截至2017 年11 月,猪肉产品进口量达227.02 万t,同比降低20.8%,进口额达39.67 亿美元,同比减少26.4%。在进口产品中,鲜冷冻猪肉和猪杂碎分别占进口总量的48.7% 和51.3%。鲜冷冻猪肉进口量为110.53 万t,同比减少26.7%,进口额为20.09 亿美元,同比减少32.5%,主要进口国为美国、德国、西班牙、丹麦、加拿大、波兰、法国和智利。预计12 月进口环比或小幅增加,全年鲜冷冻猪肉进口总量预计120 万t 左右,同比下降26%;猪杂碎进口量为116.40 万t,同比减少14.4%,主要从美国、丹麦、西班牙、加拿大、法国和德国进口,全年猪杂碎进口量预计130 万t,同比下降12%。2015 年8 月—2017 年6 月猪肉进口量连续20 个月超过猪杂碎量,从2017 年7 月至今,猪杂碎进口量持续超过猪肉进口量;此外,进口产品中还有加工猪肉506.53 t,同比增加49.0%,主要来自于意大利和西班牙(图9)。

出口贸易。截至2017 年11 月,生猪产品出口量为28.93 万t,同比增加6.1%,出口额达10.28 亿美元, 同比减少0.8%;在出口产品中,加工猪肉和鲜冷冻猪肉分别占出口总量的34.3% 和16.4%。①加工猪肉出口量为9.93 万t,同比增加11.0%,主要出口地为日本和我国香港地区。②鲜冷冻猪肉出口量4.73 万t,同比增加8.5%,出口额2.40 亿美元,同比增加5.1%,主要出口到我国香港地区。此外,截至11 月,活猪(种猪除外)出口量14.23 万t,同比增长2.4%,主要出口到我国香港和澳门地区。

1.7 企业

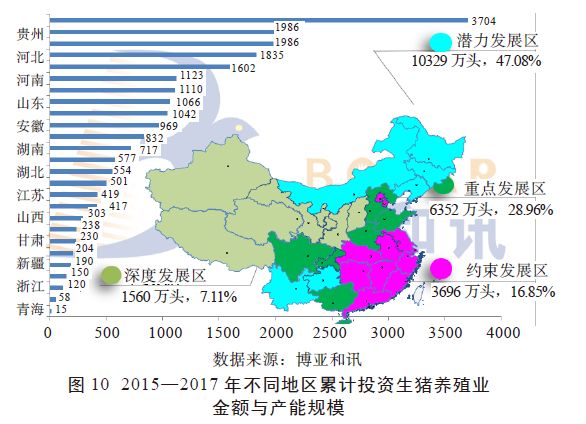

产能扩增。自2015 年开始大规模企业布局养猪业,2016 年投资热情空前高涨,2017 年尽管生猪养殖处于下行周期,但一体化养殖企业投资势头不减。据不完全统计,2015—2017 年,企业投资总额超3 500 亿元, 新增项目总产能将超过2 亿头以上,其中2017 年有1 757 亿元投资养猪业,新增规模产能1 亿头以上。分地区看,2015—2017 年新增产能集中在潜力与重点发展区,黑龙江、贵州、内蒙古、河北、四川、河南、云南、山东、辽宁等省的新增产能规模均超千万头。分企业看,在散户退养的大趋势下,除温氏股份、牧原股份等养殖企业一体化布局势头强劲外,大北农、天邦股份、正邦科技、新希望、正大集团、金新农、海大集团、双胞胎、傲农生物、禾丰牧业等饲料企业势头更猛,布局模式多样化,且以生猪生态循环与产业扶贫一体化项目为主(图10)。

据不完全统计,2017 年全国养猪项目开工规模达1 500 万头,其中温氏股份年内完成新养猪项目开工规模600 万头,竣工规模450 万头,出栏量保持每年约10% 的增长。

跨界布局。自2015 年起农牧企业跨界布局金融资本飞速增长。2015 年农牧上市企业公告统计有56 亿元投资布局金融类产业,2016 年投资额达60 多亿, 2017 年多家农牧企业密集布局金融业,投资额再创新高。其中,雏鹰农牧认购昌图农商行,新五丰设立湖南高新财富新五丰产业并购投资基金等。大企业布局金融业在提升自身竞争力的同时,也为中小规模户提供金融支持,资金竞争进入白热化。

2018 年中国猪业发展趋势展望

预计2018 年资本将成为主导养猪业变革的主要力量,存量资源优化和提质增效成为发展重点,政策与资本共同驱动养猪业生态圈重构。环保政策调整是养猪业供给侧改革的契机,“南猪北养”产业迁徙浩浩荡荡,在“严禁一刀切”影响下, 2018 年环保后续工作仍将继续。对生猪产业而言,在连续3 年实现盈利之后,新增投资和规模猪场布局都将放缓。在新的环保政策实施及市场形势下,养殖端补栏观望谨慎度增加等因素都将促使产业“休养生息”。然而,“南猪北养”产业转移非一朝一夕之功,投资建场和产业配套的完善都需要时间,生猪产业的健康发展与政策落地实施也需要探索,新的投资环境、生产环境与原有生产技术、管理体系之间的匹配更需要磨合。预计2018 年,环保税政策实施将在探索中落地,养猪模式也将探索多样化发展,最终将成为中国猪业生态圈重构的一部分。毫无疑问,随着规模化程度的提升以及生产水平的提高,未来生猪养殖总出栏量的增长将不再单纯依赖高母猪存栏,单位产能增长或将实现减量增产。养母猪风险加大,专业化分工趋势越来越明显,部分养能繁母猪的小散户转向专业的育肥场,母猪淘汰量继续增加,规模场母猪存栏增速放缓,母猪胎龄结构持续优化, 年提供断奶仔猪数(PSY)增幅有望加大,能繁母猪存栏或将总体保持稳定,大企业种源越来越依靠自己供应, 且由原来购买种猪逐步转向对外供种,故种猪需求量虽然大,但市场流动量越来越小,种猪供应量相对增长; 大企业新增产能进一步释放,未完成禁限养清理地区环保政策影响还将持续,全年生猪存栏或将继续稳中调整;生猪跨区域调运量增多,猪肉整体供需相对平衡; 全年生猪均价预计将维持在14.5~15 元/kg,生猪出栏成本难降,但仍将盈利。

2.1 产业生态圈逐步形成,养猪提质增效见成效

政策与资本共同驱动猪场内外部的产业生态圈形成。随着规模场不断加大资金抢占各种优势资源,资本驱动养猪业将发生质变,服务、平台、融资、技术培训等多种手段并进,“种猪+ 商品猪+ 屠宰+ 饲料”闭环形式的生态产业链模式逐步优化推广。环保压力下,猪场改造, 粪污处理设施配套,单个猪场生态化水平也将有较大提升。2018 年,随着高龄及低产母猪陆续淘汰,母猪生产性能继续提高,机械化与环保设施配套逐步完善, PSY 增幅有望加大,且技术水平悬殊局面有所改变,户均饲养量或增加至千头左右。

2.2 投资建厂布局放缓,养殖模式探索多样化

2015— 2017 年,规模企业公开布局战略目标已基本完成,而后将步入猪场建设及投产等实施落地阶段,规模企业新增产能投放市场速度也将直接影响市场变化。2018 年, 公司+ 农户/ 家庭农场、合同放养等模式或增加;趁市场稳定之际,中小养殖场选择猪场托管,收租金模式或增加;另外,为降低养殖风险,在资金相对充裕的情况下,寻求保险降低风险或是另一种选择。

2.3 生猪存栏继续稳中调整,但增幅有限

若无大的疫情干扰,仔猪存栏量将趋增,母猪存栏受仔猪行情变动加大,若仔猪价格跌幅过大,母猪淘汰量将增加,特别是散户空栏观望或再增,规模场母猪存栏增速放缓,或处于存量优化期,整体全年能繁母猪存栏仍将在4 000万~4 200万头左右调整,中大猪存栏量或将略高于2017 年。

2.4 仔猪与二元母猪补栏力度或再降

在仔猪供应量趋增的状态下,仔猪需求将主导价格运行。预计专业育肥补栏力度或低于2016—2017 年,但不排除有部分抄底补栏,新建规模场外购或自留仔猪需求仍在,转合同猪养殖场户或增,仔猪价格或在25~30元/kg 运行。母猪补栏或再降,特别是在2017 年已补栏的中小场户,将转入观望。新建规模场补栏或对降幅形成支撑,二元母猪价格或在30元/kg 左右运行。

2.5 猪肉产量增加,进口量再降

据博亚和讯测算, 2018 年全年生猪出栏量同比增幅在1.5% 左右,其中上半年可供出栏量低于下半年,以正常出栏为主,出栏体重将下降,猪肉产量增幅或不及出栏量。国内猪肉供应量宽松度转好,进口量或继续下降,但仍高于2015 年水平。国内进口口岸不断增多,进口渠道被打通,在国内外猪肉存在较大价差的形势下,进口量难有较大降幅, 年进口生猪产品200 万t 或成为常态。

2.6 出栏成本难大降,全年仍将保持盈利

预计2018 年国内供应总体相对平衡,猪价跌破12.5元/kg 可能性不大,2 季度创年内低点概率较大,全年均价预计仍在14.5~15元/kg;“南猪北养”市场供给调整,生猪跨区域调运力度增加,1 元左右的南北价差或将长期存在, 跨省调运量增加。2018 年生猪总出栏成本或难有大降幅;仔猪成本虽有下降趋势,但饲料、兽药、疫苗价格不断上涨,加之环保投入、环保税增加成本,仔猪成本降幅或不抵其他成本涨幅,预计2018 年外购出栏成本为13~14元/kg, 自繁自养出栏成本12.5~13元/kg。外购养殖高成本局面或有所改善,自繁自养与外购之间的成本差缩小。出售仔猪保本或微利,结束长达3 年高盈利,养母猪风险加大。预计全年仍将保持盈利,但生猪出栏盈利难超300元/头,自繁自养与外购盈利差缩小,自繁自养风险加大。

作者:XXX;来源:博亚和讯;农产品期货网转载本文仅为传播更多信息为目的,并不表示本网认可文中作者观点。若转载文章作者有认为本网有不妥之处,请致电本网010-51289506联系,本网将立即与您磋商并解决相关事宜。

农产品集购网16988-全国大宗农产品电商交易平台;【白糖、油脂、玉米、大豆、小麦、棉花、豆粕】 免费资源发布、采购对接;报价-下单看行情;灵活、便捷更省心; 点击前往报价,查看大宗农产品行情 http://www.16988.com

评论 登录